Les investisseurs dans les actions boursières ont besoin en permanence d’avoir une vision précise de leur valeur. En bourse, le PER est l’un des tout premiers indicateurs financiers. Il est aussi le plus fréquemment utilisé afin de mieux évaluer la valorisation d’une société sur le marché boursier. Afin de faire une bonne analyse fondamentale, le PER est l’un des indicateurs qu’il faut absolument maîtriser.

Qu’est-ce que le PER ? À quoi il sert et comment est-il interprété ? On fait le point.

Le Price Earning Ratio (PER), c’est quoi ?

Le Price Earning Ratio, de l’acronyme PER ou P/E, est un ratio financier qui correspond au rapport entre le cours de l’action et le bénéfice net par action. Il correspond également au rapport entre la valeur boursière et le bénéfice net.

Il permet ainsi de mesurer la rentabilité d’une action, ou combien l’investisseur est prêt à payer pour un euro de bénéfice de la société. Par exemple, un PER de 30 signifie qu’un investisseur est prêt à payer 30 euros pour 1 euro de bénéfice de la société, car il pense que la société va avoir une excellente croissance dans les années à venir.

Le PER demeure le plus étudié par les investisseurs en bourse. Il indique aussi le nombre d’années de bénéfices que l’investisseur est disposé à payer lorsqu’il achète une action. Un PER de 30 signifie que l’investisseur est prêt à payer 30 ans de bénéfices pour être rentable sur son investissement.

Le PER d’une entreprise doit être décroissant au fur et à mesure des années pour traduire une hausse des bénéfices. Dans le cas contraire, il cacherait une éventuelle difficulté à venir. Cependant, ce ratio doit être utilisé avec prudence.

Quelle est l’utilité du PER ?

Le PER fait partie des indicateurs financiers utilisés aussi bien par les traders expérimentés que par les débutants en bourse. Le point le plus crucial est de comprendre son fonctionnement et de savoir comment l’interpréter.

La fonction de cet indicateur porte principalement sur les gains prévisionnels liés à une action. Il correspond en réalité au nombre d’années de gains que l’investisseur est en mesure d’acheter. Ainsi, plus il diminue, plus l’entreprise est potentiellement rentable.

Cet indice est utilisé dans de nombreux plans d’analyse afin d’obtenir des données solides sur les actions d’une société. Au nombre des cas les plus courants, on peut citer :

Un instrument de mesure de la valeur financière

Le PER est fréquemment utilisé comme coefficient de pondération par des acteurs du monde boursier. Mais il est principalement utilisé par les investisseurs.

Ces derniers sélectionnent des sociétés appartenant à un même secteur et calculent la moyenne des PER de celles-ci. Ils les utilisent par la suite pour estimer, entre autres, le taux de rendement.

Il est impératif de comparer les PER de sociétés du même secteur pour savoir si une société est surévaluée ou sous-évaluée. Si vous comparez les PER de sociétés qui exercent dans des secteurs d’activité différents, ils n’auront aucun rapport car leur modèle économique de rentabilité est totalement différent !

Par exemple, il est inutile de comparer les PER de TotalEnergies et de LVMH. Il faut plutôt comparer les PER de LVMH, Kering et Hermès qui exercent toutes les 3 dans le secteur du luxe.

Un outil de sélection

Le PER est parfois utilisé par les sociétés de placement afin de guider les investisseurs, voire les inciter à effectuer un choix d’investissement. Il existe des actions dont le cours est supérieur à d’autres, notamment quand le PER est supérieur à 25.

Il est possible qu’un investisseur prenne la décision de privilégier uniquement les titres d’une société ayant un PER compris dans une fourchette spécifique. L’action d’une société est jugée bien valorisée si son PER est compris entre 10 et 17. Les investisseurs peuvent se servir de ce paramètre pour identifier les actions à privilégier.

Comment calculer le PER ?

Du point de vue mathématique, le PER est obtenu en divisant le prix de l’action par le BPA (bénéfice par action). Il est également obtenu en divisant la capitalisation boursière par le bénéfice net.

En d’autres termes :

PER = prix de l’action / bénéfice par action

ou

PER = capitalisation boursière / bénéfice net

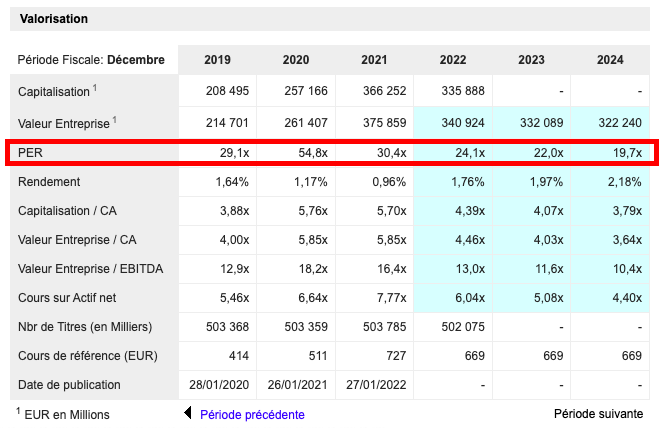

Ne vous inquiétez pas, très souvent le PER est directement calculé sur les sites d’informations boursières comme Boursorama ou Zonebourse. Vous pouvez cependant vérifier s’il est à jour en faisant vous-même le calcul à partir des informations financières disponibles sur ce type de site.

La plupart des sites boursiers donnent des indications de PER estimé pour l’année en cours qui s’ajuste automatiquement tous les jours en fonction du cours de l’action. Cela peut être un bon indicateur pour voir si l’action est surévaluée cette année.

Exemple de PER estimé sur Boursorama :

Sur Zonebourse, il est possible d’avoir le PER historique, le PER actuel et le PER estimé pour les prochaines années, ce qui en fait une donnée très intéressante :

Une mine d’informations qui vous évitera de perdre du temps à le calculer

Comment interpréter le PER ?

La manière dont le PER est interprété est extrêmement importante aux yeux des investisseurs. Un PER moyen est toujours compris entre 10 et 20. À ce niveau, l’action est valorisée de façon correcte. Pour faire simple :

Quand le PER est inférieur à 10, cela veut dire que l’action est sous-évaluée. Ce facteur indique un certain manque à gagner au niveau de la valeur boursière, ou alors une entreprise qui n’est pas prometteuse.

Quand le PER est supérieur à 20, cela signifie que l’action est surévaluée. Le PER est particulièrement pertinent à court terme, surtout sur un an. Toutefois, il peut aussi être significatif sur le long terme.

Quand le PER est supérieur à 25 ou à 30, cela signifie qu’il s’agit d’une bulle spéculative. Les investisseurs doivent s’attendre à une grande explosion ou à une croissance importante. Pour une bonne prise de décision, l’interprétation du PER est très importante.

Quand le PER est négatif, cela signifie que l’entreprise n’est pas rentable car elle ne dégage pas de bénéfices. Il faut donc s’en méfier au maximum car il s’agit d’une entreprise très risquée.

⚠️ Attention : il faut prendre ces chiffres avec du recul car ils ne sont pas applicables à toutes les situations de marché. Il faut savoir que les PER dépendent aussi beaucoup des secteurs d’activité. Par exemple, les actions technologiques qui sont des entreprises de croissance ont toutes tendances à avoir des PER très élevé. Les investisseurs parient sur la croissance future des bénéfices donc le PER ne reflète pas la réalité actuelle de l’entreprise. Il reflète plutôt la réalité à venir sur laquelle les investisseurs font une prédiction.

En résumé : ce qu’est le PER

Le PER est un indicateur utilisé pour déterminer la valeur des entreprises d’un même secteur d’activité. Il est calculé en divisant le prix de l’action par le BPA. Ce ratio est essentiel et est employé de diverses manières pour évaluer une société.

Il fournit une idée précise sur la situation de l’entreprise. Cependant, il comporte aussi des failles qui peuvent fausser l’analyse. Par conséquent, il convient de l’utiliser avec une grande prudence.

Si vous avez aimé cet article, faites-le nous savoir !