Les certificats Leverage & Short sont des produits de bourse à effet de levier très appréciés par les investisseurs, notamment à cause de leur facilité et simplicité d’utilisation. Cependant, ce ne sont pas des produits financiers sans risque, c’est pourquoi il est nécessaire de bien comprendre leur fonctionnement au préalable.

➡️ Comment bien utiliser les Leverage & Short en bourse ? On fait le point.

Les certificats Leverage & Short : c’est quoi ?

Les certificats Leverage & Short sont des instruments financiers qui permettent aux investisseurs de parier sur la hausse ou la baisse d’un actif sous-jacent, souvent une action ou un indice boursier, avec un effet de levier qui peut être très important (jusqu’à 20x ou 25x). L’objectif est de profiter des fluctuations pour maximiser les gains (mais avec un risque d’accentuer les pertes).

💡 Dans le langage financier, les stratégies haussières et baissières sont appelées « longues » (leverage) et « courtes » (short).

Il existe deux principaux types de certificats :

- Les Leverage : Ces certificats servent à parier sur la hausse de l’actif sous-jacent avec un effet de levier. L’investisseur anticipe une hausse du cours de l’action.

- Les Short : À l’inverse, ces certificats sont conçus pour bénéficier de la baisse de l’actif sous-jacent. Ils amplifient les mouvements négatifs.

L’intérêt de ce type d’instrument financier par rapport aux produits dérivés traditionnels comme les warrants ou les turbos réside dans le fait qu’ils ne possèdent pas de date de maturité, ni de barrière désactivante. Ils sont illimités dans le temps et peuvent être revendus à tout moment.

⚠️ Cependant, les Leverage & Short restent recommandés aux investisseurs expérimentés et disposant d’une parfaite connaissance dans le mécanisme de l’effet de levier.

Le fonctionnement des Leverage & Short

Avant d’investir sur ce type de produit financier, il est important de comprendre comment ils fonctionnent. Comme nous venons de l’évoquer, les Leverage & Short ont pour objectif d’amplifier les variations d’un actif sous-jacent.

Dans le cadre d’un Leverage avec un effet de levier de 3 sur une action :

- Si le cours de l’action augmente de 5% par rapport au cours de référence de la veille, le cours du Leverage progressera de 15%.

- Inversement, si le cours de l’action baisse de 5%, le cours du Leverage chutera de 15%.

Dans le cadre d’un Short avec un effet de levier de 3 sur une action :

- Si l’action gagne 5%, le cours du Short chutera trois fois plus, soit une baisse de 15%.

- Et si l’action perd 5% de sa valeur, le Short brillera en affichant une hausse impressionnante de 15%.

Jusque là, ce n’est pas très difficile à comprendre. Mais les choses deviennent plus compliquées quand il faut calculer la performance sur plusieurs séances boursières.

En prenant en compte le calcul classique, on peut imaginer qu’avec un Leverage 3x (effet de levier 3), si une action gagne 5% deux jours de suite, la performance du Leverage sera de 30%. Le calcul est le suivant : (5 x 2)*3.

Hors, ce calcul est erroné. Pourquoi ? Parce que la valorisation des Leverage et Short dépend de la performance du sous-jacent multipliée par l’effet de levier choisi pour chaque séance boursière depuis la date d’acquisition. Ce scénario de valorisation à chaque séance boursière est appelé le mécanisme d’ajustement.

Il est indispensable d’avoir recours à un tel mécanisme puisqu’il est possible qu’en raison d’une forte variation, la valeur d’un Leverage ou Short tombe à zéro, voire devienne négative. Par exemple, si un sous-jacent chute de 50% en une journée, un Leverage x2 associé à ce sous-jacent verrait sa valeur chuter de 100% (2 fois la baisse de 50%), rendant ainsi la valeur du Leverage nulle.

Pour éviter une telle situation, un mécanisme d’ajustement est mis en place. Il s’active lorsque le sous-jacent atteint un certain seuil, appelé « seuil d’ajustement ». Pour les Leverage, ce seuil s’active en cas de baisse du sous-jacent, tandis que pour les Short, il s’active en cas de hausse.

Si le seuil d’ajustement est déclenché, le produit « redémarre » en quelque sorte, en simulant une nouvelle séance boursière. La valeur du sous-jacent au moment de l’ajustement devient la nouvelle valeur de référence pour le produit.

✅ Le mécanisme d’ajustement protège les investisseurs contre une perte totale de la valeur du Leverage ou Short. Cependant, cela ne signifie pas qu’il n’y a pas de risques. Si le marché évolue défavorablement, l’investisseur peut toujours subir une perte de capital, qui peut être totale.

Il faut savoir que ce mécanisme sera favorable à l’investisseur en cas de variation linéaire des prix (cela fluctue tous les jours dans le même sens, à la hausse ou à la baisse), mais aussi défavorable en cas de fluctuation des prix (cela fluctue tous les jours dans un sens puis dans l’autre).

Prenons des exemples pour illustrer ceci ⤵️

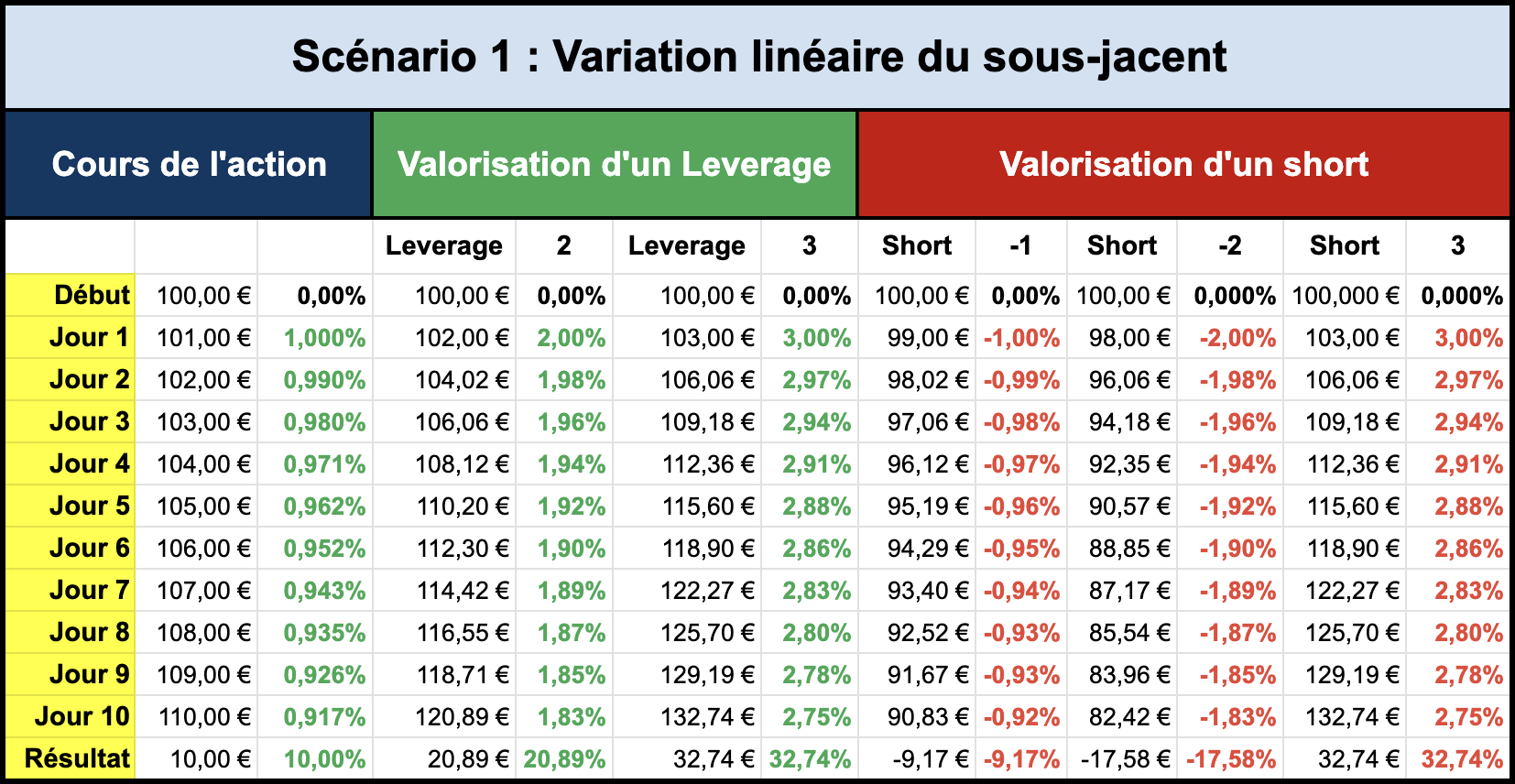

Exemple en cas de variation linéaire du sous-jacent

Imaginons une action qui vaut initialement 100 euros. Si elle augmente de 1 euro par jour pendant 10 jours, elle réalisera une performance de 10% sur cette période (elle atteindra 110 euros).

Dans le cas d’un produit Leverage, la performance ne sera pas simplement doublée ou triplée en fonction de l’effet de levier, car la valorisation se base sur la performance quotidienne.

- Pour un Leverage x2 : Si l’action augmente de 1 euro le premier jour, le Leverage augmentera de 2% (double de l’augmentation de 1%). Ainsi, le lendemain, l’augmentation de 1 euro de l’action représente un peu plus qu’une augmentation de 1% (car l’action vaut désormais 101 euros). Le Leverage x2 reflètera cette augmentation avec un peu plus de 2%. Et ainsi de suite sur 10 jours, conduisant à une augmentation totale de 20,89% (au lieu de 20%).

- Pour un Leverage x3 : Le raisonnement est similaire mais amplifié. Après 10 jours, au lieu d’une simple multiplication qui aurait donné une augmentation de 30%, le Leverage x3 affiche une performance de 32,74%.

Nous avons fait ce tableau pour vous aider :

Comme vous le voyez, avec un Leverage ou un Short, plus les jours passent, plus vos rendements sont grands. C’est l’avantage de jouer avec ce type d’instrument financier lorsque les variations de prix vont dans le même sens, chaque jour.

Mais en pratique, les marchés financiers offrent rarement ce genre de scénario. Ils ont tendance à fluctuer avec le temps, c’est pourquoi il est pertinent d’envisager le second scénario : celui des fluctuations chaque jour.

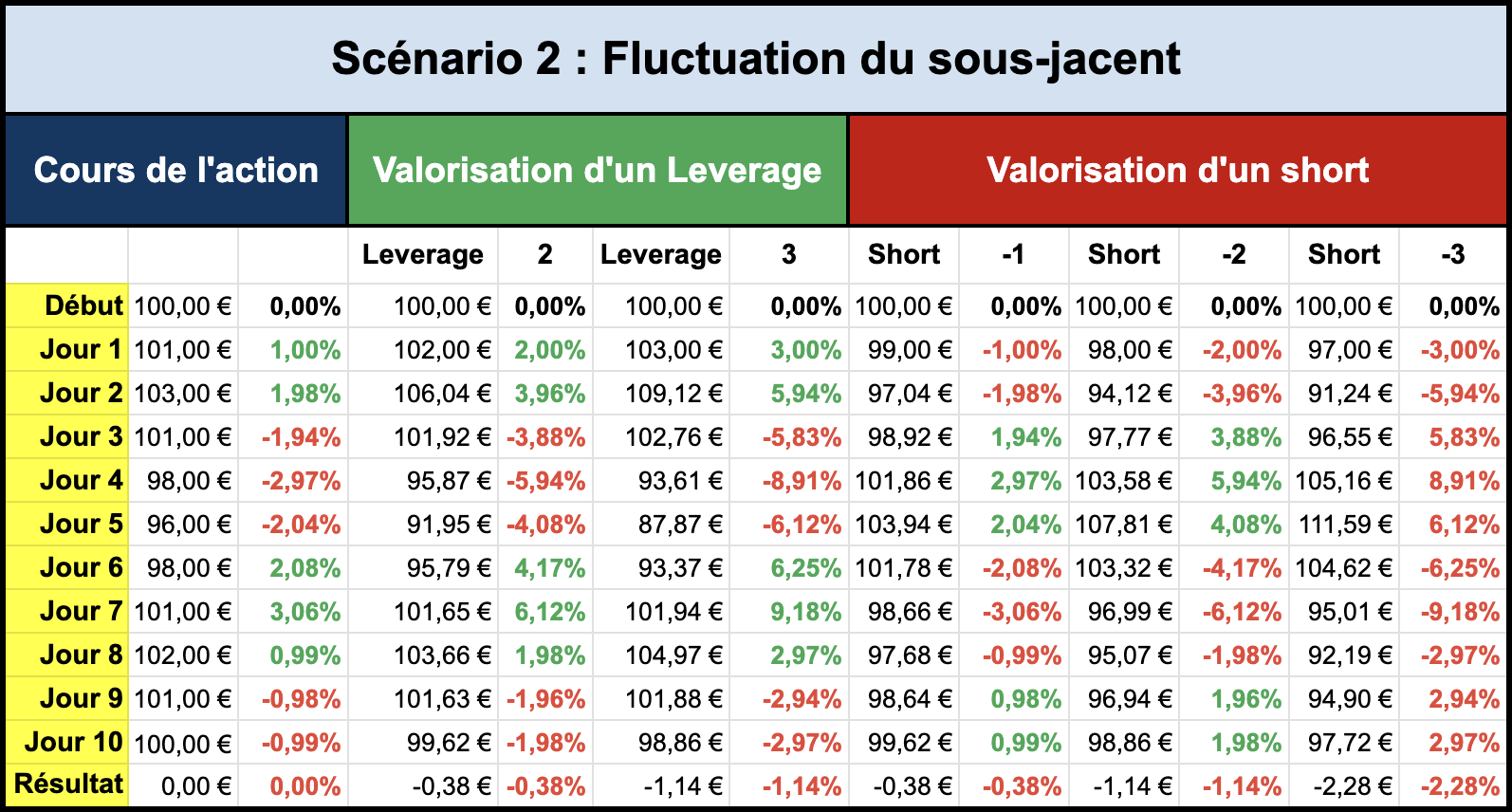

Exemple en cas de fluctuation du sous-jacent

Imaginons une action dont le cours alterne entre hausses et baisses pendant 10 jours. À la fin de cette période, malgré ces mouvements, elle revient à sa valeur initiale. Pour un investisseur ne détenant que l’action, sa valeur reste inchangée.

Cependant, avec les Leverage et Short, la situation est différente. En raison des fluctuations quotidiennes, chaque jour crée une nouvelle base de calcul pour le lendemain. Ainsi, même si l’action revient à son point de départ après 10 jours, le Leverage ne retrouvera pas nécessairement sa valeur initiale en raison de cette accumulation de fluctuations quotidiennes.

Voici un tableau qui illustre cet exemple :

Comme vous pouvez le voir, alors que la valorisation de l’action revient à 0, les produits Leverage & Short sont défavorables à l’investisseur en cas de fluctuations quotidiennes du sous-jacent.

D’où le fait que ce sont des produits adaptés à des stratégies à court terme, mais il ne vaut mieux pas les garder très longtemps en portefeuille.

Comment investir dans les Leverage & Short ?

Pour acheter des Leverage et Short, il est indispensable d’avoir un compte-titres. Il faut aussi savoir que ces produits sont négociables tous les jours de bourse, comme les actions.

💡 Avant d’investir dans des Leverage ou Short, il est crucial de vous informer sur leurs caractéristiques avec le Document d’Informations Clés (DIC). Ces documents sont disponibles sur le site de l’émetteur, ou sur les sites d’informations financières comme Boursorama.

Les avantages des Leverage & Short

L’effet de levier

Les Leverage & Short sont avant tout appréciés des investisseurs pour leur effet de levier. C’est un avantage comme un risque : on peut tout aussi bien maximiser ses gains que multiplier ses pertes. Il faut donc l’utiliser de manière raisonnée et raisonnable, afin d’éviter toute type de surprises.

Il existe plusieurs effets de leviers, adaptés à chaque investisseur en fonction de sa tolérance au risque. Pour les produits les moins risqués, l’effet de levier sera de 2, alors que pour les produits les plus risqués, cet effet de levier peut aller jusqu’à 25. Avec un tel levier, les variations sont très importantes donc il faut être un investisseur très expérimenté.

Une vaste gamme de sous-jacents

Lors de leur création en 2009, les Leverage et Short couvraient quelques instruments financiers seulement, surtout des actions.

Aujourd’hui, ces produits couvrent une large gamme de produits financiers tels que les actions, les indices boursiers, les devises, ou encore les matières premières. Ils permettent aux investisseurs d’être exposé facilement avec un effet de levier à de larges opportunités d’investissement.

Un instrument de couverture

Lorsqu’on anticipe une baisse des marchés, utiliser un Short peut être une bonne opportunité pour profiter de la baisse. Cela permet de couvrir le reste de son portefeuille qui pourrait subir cette baisse, sans pour autant tout vendre lorsqu’on a un horizon d’investissement à long terme.

Quels sont les risques liés aux Leverage & Short ?

L’effet de levier et la perte en capital

Bien qu’il soit un avantage incontestable, l’effet de levier est aussi le plus gros risque des Leverage & Short. Ainsi, une petite variation du sous-jacent peut entraîner des fluctuations significatives dans la valeur du produit.

Plus l’effet de levier est élevé, plus le risque de perte de capital augmente. Et plus l’effet de levier est élevé, plus la perte en capital peut être rapide.

En revanche, il faut savoir que même dans le pire des cas, votre perte se limitera à votre investissement initial. Vous ne pouvez pas perdre davantage que ce vous avez investi.

Attention au temps qui passe !

Comme nous l’avons évoqué plus tôt dans cet article, les Leverage et Short sont très sensibles aux fluctuations quotidiennes, ce qui peut se révéler désavantageux pour l’investisseur. Plus le temps passe, plus votre performance est susceptible d’être décorrélée de votre actif sous-jacent, notamment si ce dernier fluctue très fortement.

Les Leverage & Short sont conçus pour des investisseurs ayant une vision d’investissement à court terme, prêts à suivre ces produits de près et à prendre des décisions en quelques heures ou jours.

Les suspensions et ajustements

La spécificité des Leverage & Short : Durant la vie du produit, le cours peut être suspendu à cause du mécanisme d’ajustement. Il est donc parfois très difficile de revendre son produit notamment lorsqu’il approche de son seuil d’ajustement.

De plus, dans des situations de marché exceptionnelles, il se pourrait que vous ayez du mal à vendre votre position, car la liquidité des Leverage et Short peut être réduite.

Si vous avez aimé cet article, faites-le nous savoir !