Investir dans l’immobilier via les ETF séduit de plus en plus d’épargnants en 2025. Moins contraignant que l’investissement locatif traditionnel, l’ETF immobilier permet d’exposer son portefeuille au marché de la pierre tout en bénéficiant de frais réduits, d’une diversification immédiate et d’une liquidité totale.

Que vous soyez débutant ou investisseur aguerri, choisir le bon ETF immobilier en 2025 est essentiel pour optimiser vos rendements et limiter les risques.

Dans cet article, nous vous présentons une sélection des 5 meilleurs ETF immobiliers à acheter en 2025, basée sur les performances passées, les frais, la stratégie et la solidité des indices suivis.

Pourquoi investir dans un ETF immobilier ?

L’ETF immobilier, aussi appelé tracker immobilier, est devenu l’un des placements préférés des investisseurs souhaitant s’exposer au marché de la pierre sans acheter de bien physique.

Accessible, diversifié et liquide, ce type d’investissement coche de nombreuses cases pour ceux qui veulent faire fructifier leur épargne en 2025.

1. Diversification instantanée

Un ETF immobilier permet d’investir dans plusieurs dizaines, voire centaines de foncières cotées (ou REITs), réparties sur différents marchés (Europe, États-Unis, monde). Cela limite considérablement le risque comparé à l’achat d’un seul actif immobilier.

2. Accessible à tous les budgets

Contrairement à l’immobilier classique, un ETF immobilier est accessible dès quelques dizaines d’euros. C’est une excellente porte d’entrée pour débuter dans l’investissement immobilier, sans avoir besoin d’un crédit ou d’un apport conséquent.

3. Idéal pour un placement via un PEA

Certains ETF immobiliers éligibles au PEA, comme le Amundi PEA Immobilier Europe, permettent de bénéficier d’une fiscalité allégée sur les plus-values et dividendes. Une stratégie très prisée par les investisseurs long terme.

4. Frais réduits et transparents

Les trackers immobiliers affichent généralement des frais de gestion très compétitifs (souvent entre 0,20 % et 0,50 % par an), bien inférieurs aux coûts liés à l’achat, à la gestion locative ou à la fiscalité de l’immobilier physique.

5. Liquidité optimale

Contrairement aux SCPI ou à la détention directe de biens, les ETF immobiliers sont cotés en bourse. Vous pouvez donc acheter ou vendre vos parts à tout moment, ce qui apporte une flexibilité précieuse pour ajuster votre stratégie.

6. Rendements potentiels et dividendes réguliers

De nombreux ETF foncières cotées distribuent des dividendes issus des loyers perçus par les sociétés immobilières sous-jacentes. C’est une source de revenus potentielle, à considérer notamment dans une optique de rendement passif.

7. Zéro contrainte de gestion

Pas de locataire à gérer, pas de travaux, pas de vacance locative : l’ETF immobilier vous permet de vous exposer au marché immobilier sans les tracas de la gestion directe. Idéal pour un placement 100 % passif.

En résumé, investir dans un ETF immobilier en 2025 permet de combiner les atouts de l’immobilier (rendement, stabilité) avec ceux de la bourse (liquidité, simplicité, diversification). C’est un excellent choix pour les investisseurs qui cherchent un compromis entre performance, fiscalité et accessibilité.

📚 À lire aussi : Les 10 meilleures actions immobilières en bourse

Classement des 5 meilleurs ETF immobilier en 2025

Voici la liste des 5 meilleurs ETF immobilier en bourse :

| Nom de l’ETF | Code ISIN | Montant sous gestion | Politique des dividendes |

Frais de gestion par an |

Éligibilité PEA |

| Amundi PEA Immobilier Europe | FR0011869304 | 28,44 millions € | Capitalisation | 0,40% | Oui ✅ |

| VanEck Global Real Estate | NL0009690239 | 270,8 millions € | Distribution | 0,25% | Non ❌ |

| Amundi Index FTSE EPRA NAREIT Global | LU1437018838 | 738,01 millions € | Capitalisation | 0,24% | Non ❌ |

| iShares STOXX Europe 600 Real Estate | DE000A0Q4R44 | 81,31 millions € | Distribution | 0,46% | Non ❌ |

| SPDR Dow Jones Global Real Estate | IE00B8GF1M35 | 213,20 millions $ | Distribution | 0,40% | Non ❌ |

Maintenant, passons à une brève présentation de chacun de ces ETF.

Lyxor PEA Immobilier Europe

🔖 Code ISIN : FR0011869304

📊 Montant sous gestion : 28,44 millions d’euros

💰 Politique des dividendes : Capitalisation

💸 Frais de gestion par an : 0,40%

Le Lyxor PEA Immobilier Europe est un ETF géré par la grande société de gestion Amundi Asset Management. Son objectif principal est de refléter, avec une réplication synthétique, l’ensemble du secteur immobilier européen, avec 104 actions immobilières détenues.

Cet ETF est remarquable pour sa composition diversifiée, incluant des sociétés d’investissement immobilier et des sociétés de gestion et de promotion immobilière, réparties en plusieurs sous-secteurs tels que les bureaux, l’industrie, le commerce, le résidentiel et les parcs diversifiés.

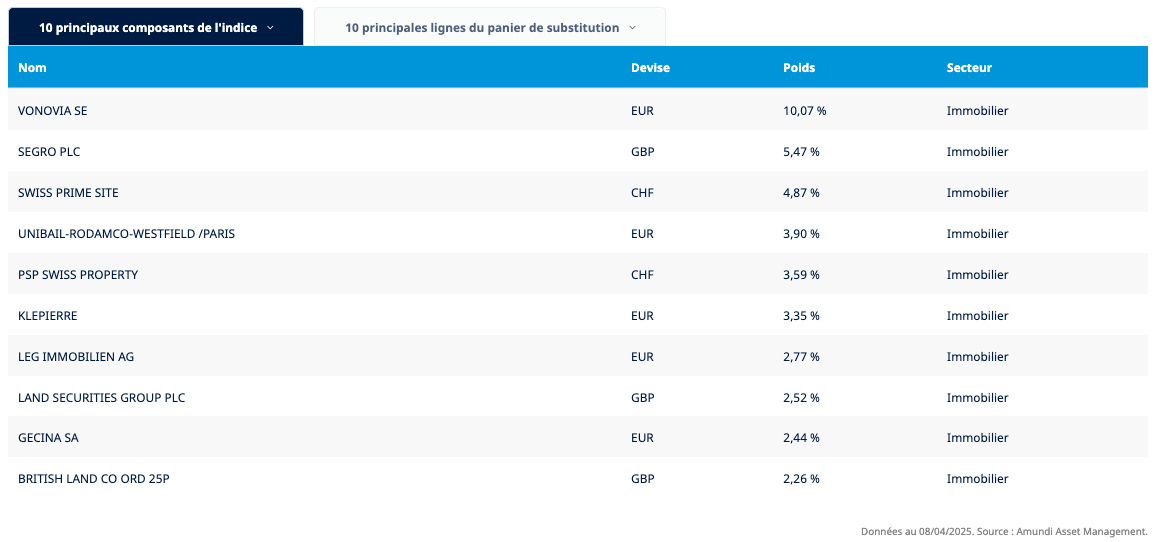

Les 10 principaux composants de l’indice, tels que la société immobilière allemande Vonovia, l’entreprise britannique Segro et le suisse Swiss Prime Site, représentent une variété de segments immobiliers, offrant ainsi une exposition complète au marché immobilier européen :

Le Lyxor PEA Immobilier Europe se distingue par sa répartition géographique diversifiée. Le Royaume-Uni représente la plus grande part avec 30,38 %, suivi par l’Allemagne (16,10%), la Suède (14,65%), la France (12,93%-, et d’autres pays européens.

Enfin, l’ETF est le seul tracker immobilier éligible au PEA en France, ce qui en fait un choix attractif pour les investisseurs cherchant à bénéficier des avantages fiscaux du PEA. Il est également accessible via 19 contrats d’assurance vie.

VanEck Global Real Estate

🔖 Code ISIN : NL0009690239

📊 Montant sous gestion : 270,8 millions d’euros

💰 Politique des dividendes : Distribution

💸 Frais de gestion par an : 0,25%

L’ETF VanEck Global Real Estate est un choix stratégique pour les investisseurs cherchant à investir dans les REIT en bourse, et à obtenir régulièrement des dividendes (tous les trimestres).

En tant qu’ETF REIT, il investit dans un portefeuille diversifié des 100 meilleures actions immobilières mondiales, couvrant des secteurs variés comme les résidentiels, les bureaux, les industriels, les hôtels, la santé et le commerce. Cette diversification offre une exposition complète au marché immobilier avec des frais de gestion compétitifs, parmi les plus bas du secteur (0,25% par an).

Géographiquement, l’ETF VanEck Global Real Estate est majoritairement investi aux États-Unis (67,05%), ainsi qu’au Japon, au Royaume-Uni, en Australie, en Allemagne et à Singapour.

Parmi ses principales participations figurent des REIT populaires comme Prologis, Welltower et Digital Realty Trust qui investit dans les centres de données.

Amundi Index FTSE EPRA NAREIT Global

🔖 Code ISIN : LU1437018838

📊 Montant sous gestion : 738,01 millions d’euros

💰 Politique des dividendes : Capitalisation

💸 Frais de gestion par an : 0,24%

L’Amundi Index FTSE EPRA NAREIT Global est un tracker immobilier parfait pour ceux qui cherchent une exposition à l’immobilier dans le monde. En tant qu’ETF REIT, son objectif est de répliquer fidèlement l’évolution de l’indice FTSE EPRA/NAREIT Developed, un indice composé de 361 actions immobilières, principalement des REIT.

À noter que cet ETF ne distribue pas les dividendes perçus ! Il les réinvestit directement dans l’actif du fonds.

L’ETF offre une diversification géographique étendue, avec une prédominance des États-Unis (63,22 %), suivie par des participations significatives au Japon, au Royaume-Uni, en Australie, à Hong Kong, et dans d’autres pays clés.

Les principales participations du fonds, comme Prologis, Realty Income, Equinix et Welltower, couvrent divers segments du marché, tels que le stockage, la propriété commerciale et les espaces de vie.

Avec un accès possible via des contrats d’assurance vie, cet ETF d’Amundi offre une option pratique et stratégique pour s’exposer à l’ensemble du secteur immobilier mondial en étant extrêmement diversifié.

iShares STOXX Europe 600 Real Estate

🔖 Code ISIN : DE000A0Q4R44

📊 Montant sous gestion : 81,31 millions d’euros

💰 Politique des dividendes : Distribution

💸 Frais de gestion par an : 0,46%

L’ETF iShares STOXX Europe 600 Real Estate offre une exposition ciblée au secteur immobilier européen. Il propose une distribution trimestrielle de dividendes, ce qui est particulièrement attrayant pour les investisseurs en quête de revenus réguliers.

Les principales positions en portefeuille de cet ETF incluent des entreprises immobilières majeures telles que Vonovia, Segro, Swiss Prime Site et les français Klepierre et Unibail-Rodamco, avec des poids significatifs dans le portefeuille total.

Ces investissements reflètent une concentration dans les principaux pays du secteur immobilier en Europe, notamment le Royaume-Uni, l’Allemagne, et la France.

SPDR Dow Jones Global Real Estate

🔖 Code ISIN : IE00B8GF1M35

📊 Montant sous gestion : 213,20 millions de dollars

💰 Politique des dividendes : Distribution

💸 Frais de gestion par an : 0,40%

Le SPDR Dow Jones Global Real Estate est un ETF REIT avec pour objectif de fournir une exposition complète au secteur des REIT (fonds de placement immobilier) et des REOC (sociétés immobilières cotées), qui jouent un rôle clé dans le marché immobilier mondial.

En termes de composition, l’ETF possède des positions significatives dans des REIT comme Prologis, Equinix, Digital Realty Trust, Public Storage, Realty Income et Welltower. Ces sociétés sont des acteurs majeurs dans divers segments du marché immobilier, allant du secteur industriel au résidentiel, en passant par les centres de données et les soins de santé.

Le fonds présente une répartition sectorielle équilibrée, avec une prédominance notable dans les secteurs du commerce de détail, de l’immobilier industriel et résidentiel.

Géographiquement, le SPDR Dow Jones Global Real Estate est majoritairement investi aux États-Unis, avec plus de 70% de son portefeuille, suivi par des investissements notables au Japon, au Royaume-Uni, à Singapour et en Australie.

Faut-il privilégier les ETF ou les SCPI en 2025 ?

En 2025, de nombreux investisseurs s’interrogent sur le choix entre ETF immobiliers et SCPI pour dynamiser leur portefeuille. Ces deux véhicules d’investissement permettent de se positionner sur le marché immobilier, mais répondent à des logiques bien différentes. Voici un comparatif clair pour vous aider à faire le bon choix.

✅ Les avantages des ETF immobiliers

Les ETF immobiliers, aussi appelés trackers immobiliers, sont des fonds cotés en bourse qui répliquent la performance d’un indice de sociétés foncières cotées (REITs, SIIC, etc.).

Ce qu’on apprécie :

- Liquidité immédiate : les ETF s’achètent et se vendent à tout moment sur les marchés.

- Frais très faibles : souvent entre 0,2 % et 0,5 % par an.

- Diversification instantanée sur plusieurs dizaines d’acteurs immobiliers mondiaux ou européens.

- Éligibilité au PEA pour certains, ce qui permet une fiscalité allégée sur le long terme.

- Accès simple dès quelques dizaines d’euros.

À savoir : Les ETF sont exposés à la volatilité des marchés financiers. Leur valeur peut chuter rapidement si les REITs sont impactés par une hausse des taux d’intérêt ou une baisse des loyers perçus.

✅ Les avantages des SCPI

Les SCPI (Sociétés Civiles de Placement Immobilier) permettent d’investir indirectement dans des immeubles de bureaux, commerces ou logements, gérés par des professionnels.

Ce qu’on apprécie :

- Revenus réguliers : en 2024, le rendement moyen des SCPI était d’environ 4,7 %.

- Moins de volatilité que les ETF, car basées sur l’immobilier réel.

- Bonne diversification sur différents types de biens et zones géographiques.

À savoir : Les SCPI présentent une liquidité faible : la revente des parts peut prendre du temps. Elles impliquent aussi des frais d’entrée élevés (jusqu’à 8-10 %) et une fiscalité lourde en dehors d’une structure optimisée (ex : via assurance vie ou SCI).

Le choix dépend surtout de votre profil d’investisseur :

| Critère | ETF Immobilier | SCPI |

|---|---|---|

| Accessibilité | Accessible dès quelques dizaines d’euros | Montant d’entrée souvent plus élevé (à partir de 1 000 €) |

| Liquidité | Très liquide (achat/vente en bourse en temps réel) | Liquidité faible (revente des parts parfois longue) |

| Rendement annuel moyen | Variable selon les marchés (2 à 5 % environ) | Environ 4,7 % en 2024 |

| Volatilité | Oui, car exposé aux marchés financiers | Moins volatile, basé sur l’immobilier physique |

| Frais | Frais de gestion faibles (0,2 % à 0,5 %) | Frais d’entrée élevés (jusqu’à 10 %) + gestion annuelle |

| Fiscalité | Optimisable via PEA (ETF éligibles) | Soumis à l’impôt sur le revenu et prélèvements sociaux |

| Gestion | 100 % passive | Gérée par une société de gestion |

| Profil idéal | Investisseur autonome, orienté bourse | Investisseur prudent, axé revenu stable |

Si vous avez aimé cet article, faites-le nous savoir !

Facile, clair, concis.

Parfait

Merci pour votre commentaire très aimable! 😊