Ordre à plage de déclenchement : c’est quoi ?

Un ordre à plage de déclenchement est un ordre qui permet de fixer une fourchette de prix d’achat ou de vente de ses actions. On appelle ça aussi un seuil et une limite.

Autrement dit, c’est un type d’ordre boursier qui permet,contrairement à l’ordre à seuil de déclenchement, de contrôler le prix maximum que l’on se fixe à l’achat, ou à la vente.

C’est comme si vous vous disiez : J’achète ces actions à partir de ce prix (fixer un seuil), mais je mettrai pas plus de tel prix pour les acheter (fixer une limite).

Comment fonctionne un ordre à plage de déclenchement ?

L’ordre à plage de déclenchement va se déclencher une fois que le seuil fixé par l’investisseur a été atteint, puis il va s’exécuter dans la limite fixée au préalable.

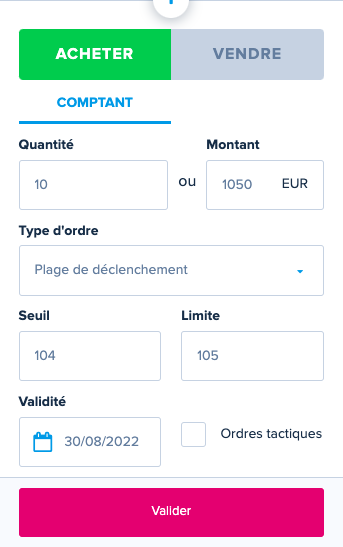

Exemple d’ordre à plage de déclenchement sur Boursorama :

On voit bien qu’on peut fixer un seuil (le minimum) et une limite (le maximum) auxquels on veut que son ordre soit exécuté.

Des exemples d’ordres à plage de déclenchement

-

Ordre d’achat

Imaginons que vous souhaitez acheter 10 actions Amazon. Le cours actuel d’une action Amazon est de 105$. La tendance est baissière. Mais en cas de rebond, vous souhaitez en profiter. Vous mettez donc un ordre à plage de déclenchement dont le prix est de 106$. Mais vous ne voulez pas payer plus de 108$ l’action Amazon, alors vous mettez une limite à 108$.

Vous aurez un ordre à plage de déclenchement avec 106$ comme minimum et 108$ comme maximum. Ainsi, si le cours de l’action Amazon remonte à ces prix, votre ordre s’exécutera dès 106$.

-

Ordre de vente

Imaginons maintenant que vous souhaitez vendre vos 10 actions Amazon. La tendance est haussière, le cours actuel est à 110$. Vous êtes propriétaire de 10 actions et vous avez peur que l’action rechute car elle devient surévaluée.

Vous planifiez un ordre à plage de déclenchement qui vendra vos actions au seuil de 109$ et au maximum au seuil de 106$ (car après vous estimez que c’est plus intéressant de les garder).

Les avantages de l’ordre à plage de déclenchement

L’ordre à plage de déclenchement permet de se fixer une limite de prix auquel on veut acheter ou vendre. Mais il permet aussi de se fixer un seuil de prix auquel l’ordre sera exécuté.

Il permet donc une meilleure maitrise de l’exécution du prix d’achat ou de vente de ses titres, et permet de se protéger contre les fluctuations du marché. Il permet ainsi de limiter les risques mais également de limiter les pertes.

Les inconvénients de l’ordre à plage de déclenchement

Le principal inconvénient de ce type d’ordre est de ne pas être assuré de l’exécution totale de l’ordre. L’ordre peut très bien s’exécuter partiellement surtout si le titre n’est pas liquide (pour les small caps par exemple).

Il faut donc rester vigilant si on ne veut pas être frustré !

Si vous avez aimé cet article, faites-le nous savoir !